今や、日本は超高齢社会となり、認知症の高齢者も増加しています。そのため、最近問題になっているのが「認知症による財産凍結」です。

認知症になると、預貯金が引き出せなくなったり、不動産などの財産が使えなくなったりすることを指します。財産が凍結されると、認知症の高齢者本人だけでなく、介護をする家族の生活にも大きな影響が出ます。

最近は「終活」ブームで、自分が亡くなった後の「相続」について考える人が増えていますが、認知症対策についてはあまり考えられていないのが現状です。私も認知症の母を数年間介護していました。そのため、「自分が認知症になったらどうしよう・・・。」という漠然とした不安を常に抱えていました。今後は「おひとりさま」の高齢者が増えることが予想されるため、相続対策だけでなく、認知症対策も多くの方々が検討しておく必要があります。

そこで、数回にわたって「認知症対策」についての記事をまとめていくことにしました。多くの方々に読んでいただければ幸いです。

認知症対策記事一覧

今回の記事では、家族信託についてまとめました。

家族信託とは?

家族信託は、自分の財産(不動産・預貯金・有価証券等)を、信頼できる家族に託し、特定の人のために、あらかじめ定めた信託目的に従って、管理・処分・承継する財産管理手法のことです。

認知症などにより判断能力が低下した場合にも、家族信託の目的に応じて、本人の財産を柔軟に活用することができる制度です。「信託」というと、銀行などに頼むイメージがありますが、「家族信託」は、あくまでも家族の間で財産管理を行う仕組みです。家族が、家族のために行う制度なのです。

家族信託普及の背景

昨今、家族信託が普及した背景には、以下の2つの問題が関わっているとされています。

- 財産凍結の問題 ▷参照:認知症対策① 認知症とは?認知症になると、口座が凍結される!?

- デメリットの多い成年後見制度の問題

家族信託の基本のカタチとは?

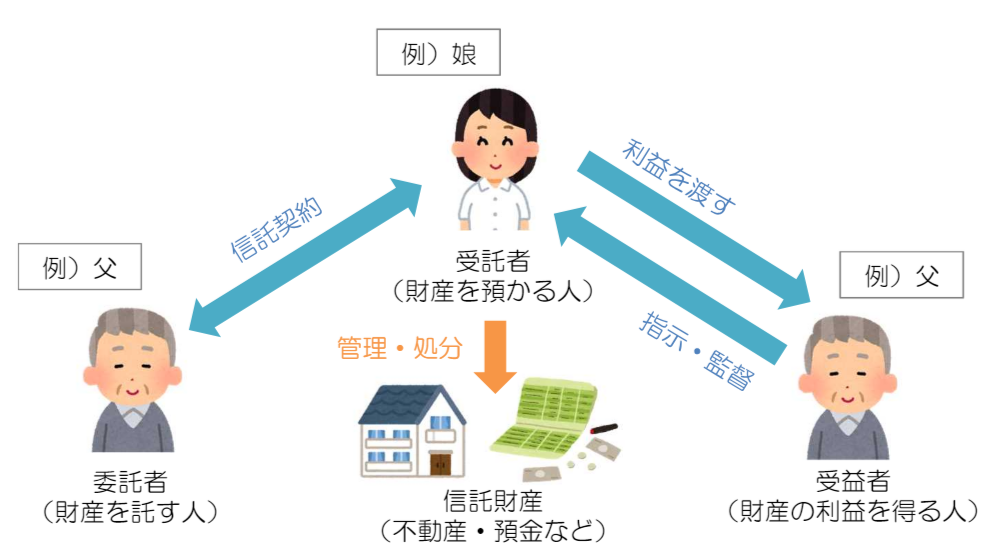

まず、委託者(財産の管理を託す人:下図の左の父)と受託者(財産の管理を託される人:下図の娘)が信託契約を結びます。この信託契約の中で、受益者(信託から利益を受ける人:下図の右の父)や信託財産(家族信託開始後に受託者が管理する不動産や預金などの財産)などを決めます。下図のように、家族信託では、委託者と受益者が同一人物となる場合が多いです。

出典:法務局ホームページ

どんなときに家族信託を利用する?

まだまだ元気な高齢の親が、判断能力のある間に子どもに財産管理を託す場合が最も多いようです。もし親が認知症になっても、家族信託をしておけば、財産の凍結を回避することができます。

なお、あくまでも子どもに移るのは「管理権限」のみです。そのため、利益については親が受け取ることになります。利益とは、たとえば自宅の場合、引き続き居住すること、金銭の場合、介護費や生活費として給付を受けることです。また、親が持っている財産の全てを信託財産にしなければならないわけではありません。どの財産を信託財産にするかは、信託契約の中で自由に決めることができます。

親の財産なら、なんでも信託財産にできる?

法律上、年金や農地などは、信託できない財産とされています。年金を例に見ていきましょう。

親が年金を受給しているということは、親が「年金受給権」という権利を持っていることになります。この「年金受給権」は、「一身専属権(※1)」であり、権利を持つ本人(親)のみに帰属する権利なのです。つまり、年金を信託口口座で受け取ることはできず、親の名義の口座でしか受け取ることはできません。

※1 一身専属権とは?

権利の性質上、その個人の人格や身分等と密接に関わりがあるため、その者のみが行使できる権利であり、第三者に譲渡することができない権利のこと。たとえば、年金受給権や生活保護受給権など。

また、農地については、農地法が関係しています。

農地法第3条

農地又は採草放牧地について所有権を移転し、又は地上権、永小作権、質権、使用貸借による権利、賃借権若しくはその他の使用及び収益を目的とする権利を設定し、若しくは移転する場合には、政令で定めるところにより、当事者が農業委員会の許可を受けなければならない。(以下略)

農地は、農業委員会の許可や届出がないと、信託をすることができないとされています。また、農地法上、受託者を家族とする家族信託では許可を得るのが非常に難しいようです。つまり、農地は農地のままで家族信託することは極めて困難といえるでしょう。

農地を家族信託したいときは?

・農地転用の許可等により事前に非農地化を行う。

・転用目的の権利移転の許可等により所有権移転後に速やかに非農地化を行う。

なお、登記簿上の地目が農地であったとしても、現況が農地でない場合、農地法の適用は受けないため、登記の地目を変更した上で、家族信託の対象とすることが可能です。

家族信託が始まったら?(信託契約を結んだら・・・)

まず、信託契約の中で定めた信託財産の名義を受託者(子)に変更します。

- 金銭の場合:受託者名義の信託口口座を開設する

- 不動産の場合:登記を受託差の名義に変更する

また、受託者は「分別管理義務」という義務を負うことになります。この「分別管理義務」とは、受託者自身の財産と信託された財産が混ざらないように、分けて管理するという義務です。

もし親や子が自己破産したら?

信託財産は、委託者(親)の財産からも、受託者(子)の財産からも、独立して管理されています。そのため、委託者や受託者が自己破産したり、差し押さえを受けた場合でも、信託財産は影響を受けません。委託者や受託者の債権者(例えばお金を貸した人など)は、信託財産に対して強制執行することはできません。(このような機能を「倒産隔離機能」といいます、)

親(委託者)が亡くなったら、どうなる?

委託者である親が亡くなった場合、家族信託は終了します。残った信託財産は、あらかじめ信託契約で定めている帰属権利者(※2)に引き継がれます。ほとんどの場合、この帰属権利者は、委託者の相続人と定める方が多いようです。

※2 帰属権利者:受益者の死亡などによって、家族信託が終了したときに、信託財産を引き継ぐ人

受託者(子)の義務とは?

受託者には、さまざまな権限が認められている一方で、法律上いくつかの義務も課されます。受託者になる前に、以下の義務についてしっかりと確認しておきましょう!

・信託事務遂行義務

信託法29条1項

受託者は、信託の本旨に従い、信託事務を処理しなければならない。

受託者は、信託の目的に従って信託事務を行わなければいけません。

・善管注意義務

信託法29条2項

受託者は、信託事務を処理するに当たっては、善良な管理者の注意をもって、これをしなければならない。ただし、信託行為に別段の定めがあるときは、その定めるところによる注意をもって、これをするものとする。

受託者は、信託事務を行うとき、善良な管理者の注意(※3)をもって、しなければいけません。

※3 善良な管理者の注意とは?

その職務や地位にある者として通常要求される程度の注意のことです。家族信託の場合、受託者は財産管理のプロではないため、他人の財産を管理するに当たって、一般的に必要とされる程度の注意があればいいということです。

・忠実義務

信託法30条

受託者は、受益者のため忠実に信託事務の処理その他の行為をしなければならない。

受託者は、常に受益者の利益を優先して信託事務を行わなければいけません。そのため、受託者が自分の利益のためだけに信託財産を利用することは認められていません。

・公平義務

信託法33条

受益者が二人以上ある信託においては、受託者は、受益者のために公平にその職務を行わなければならない。

受託者が複数いる場合、受託者はそれぞれの受益者を公平に扱い、信託事務を行わなければいけません。

・分別管理義務

信託法34条

受託者は、信託財産に属する財産と固有財産及び他の信託の信託財産に属する財産とを、次の各号に掲げる財産の区分に応じ、当該各号に定める方法により、分別して管理しなければならない。ただし、分別して管理する方法について、信託行為に別段の定めがあるときは、その定めるところによる。

一 第十四条の信託の登記又は登録をすることができる財産(第三号に掲げるものを除く。) 当該信託の登記又は登録

二 第十四条の信託の登記又は登録をすることができない財産(次号に掲げるものを除く。) 次のイ又はロに掲げる財産の区分に応じ、当該イ又はロに定める方法

イ 動産(金銭を除く。) 信託財産に属する財産と固有財産及び他の信託の信託財産に属する財産とを外形上区別することができる状態で保管する方法

ロ 金銭その他のイに掲げる財産以外の財産 その計算を明らかにする方法

三 法務省令で定める財産 当該財産を適切に分別して管理する方法として法務省令で定めるもの

2 前項ただし書の規定にかかわらず、同項第一号に掲げる財産について第十四条の信託の登記又は登録をする義務は、これを免除することができない。

信託財産と受託者の固有財産を分けて管理しなければいけません。たとえば、預金については、信託専用の口座を開設し、不動産については信託登記を申請しなければいけません。

・第三者の選任及び監督に関する義務

信託法28条

受託者は、次に掲げる場合には、信託事務の処理を第三者に委託することができる。

一 信託行為に信託事務の処理を第三者に委託する旨又は委託することができる旨の定めがあるとき。

二 信託行為に信託事務の処理の第三者への委託に関する定めがない場合において、信託事務の処理を第三者に委託することが信託の目的に照らして相当であると認められるとき。

三 信託行為に信託事務の処理を第三者に委託してはならない旨の定めがある場合において、信託事務の処理を第三者に委託することにつき信託の目的に照らしてやむを得ない事由があると認められるとき。信託法35条

第二十八条の規定により信託事務の処理を第三者に委託するときは、受託者は、信託の目的に照らして適切な者に委託しなければならない。

2 第二十八条の規定により信託事務の処理を第三者に委託したときは、受託者は、当該第三者に対し、信託の目的の達成のために必要かつ適切な監督を行わなければならない。

3 受託者が信託事務の処理を次に掲げる第三者に委託したときは、前二項の規定は、適用しない。ただし、受託者は、当該第三者が不適任若しくは不誠実であること又は当該第三者による事務の処理が不適切であることを知ったときは、その旨の受益者に対する通知、当該第三者への委託の解除その他の必要な措置をとらなければならない。

一 信託行為において指名された第三者

二 信託行為において受託者が委託者又は受益者の指名に従い信託事務の処理を第三者に委託する旨の定めがある場合において、当該定めに従い指名された第三者

4 前項ただし書の規定にかかわらず、信託行為に別段の定めがあるときは、その定めるところによる。

受託者は、信託事務の処理を第三者へ委託することができます。その第三者を委託する際は、信託契約によって定められた信託の目的に照らして適切な者を選ばなければいけません。

・報告義務

信託法36条

委託者又は受益者は、受託者に対し、信託事務の処理の状況並びに信託財産に属する財産及び信託財産責任負担債務の状況について報告を求めることができる。

受託者は、委託者または受益者から信託事務の処理状況などについて報告を求められた場合、状況などを報告しなければいけません。

・帳簿の作成、報告・保存義務

信託法37条

受託者は、信託事務に関する計算並びに信託財産に属する財産及び信託財産責任負担債務の状況を明らかにするため、法務省令で定めるところにより、信託財産に係る帳簿その他の書類又は電磁的記録を作成しなければならない。

2 受託者は、毎年一回、一定の時期に、法務省令で定めるところにより、貸借対照表、損益計算書その他の法務省令で定める書類又は電磁的記録を作成しなければならない。

3 受託者は、前項の書類又は電磁的記録を作成したときは、その内容について受益者(信託管理人が現に存する場合にあっては、信託管理人)に報告しなければならない。ただし、信託行為に別段の定めがあるときは、その定めるところによる。

4 受託者は、第一項の書類又は電磁的記録を作成した場合には、その作成の日から十年間(当該期間内に信託の清算の結了があったときは、その日までの間。次項において同じ。)、当該書類(当該書類に代えて電磁的記録を法務省令で定める方法により作成した場合にあっては、当該電磁的記録)又は電磁的記録(当該電磁的記録に代えて書面を作成した場合にあっては、当該書面)を保存しなければならない。ただし、受益者(二人以上の受益者が現に存する場合にあってはそのすべての受益者、信託管理人が現に存する場合にあっては信託管理人。第六項ただし書において同じ。)に対し、当該書類若しくはその写しを交付し、又は当該電磁的記録に記録された事項を法務省令で定める方法により提供したときは、この限りでない。

5 受託者は、信託財産に属する財産の処分に係る契約書その他の信託事務の処理に関する書類又は電磁的記録を作成し、又は取得した場合には、その作成又は取得の日から十年間、当該書類(当該書類に代えて電磁的記録を法務省令で定める方法により作成した場合にあっては、当該電磁的記録)又は電磁的記録(当該電磁的記録に代えて書面を作成した場合にあっては、当該書面)を保存しなければならない。この場合においては、前項ただし書の規定を準用する。

6 受託者は、第二項の書類又は電磁的記録を作成した場合には、信託の清算の結了の日までの間、当該書類(当該書類に代えて電磁的記録を法務省令で定める方法により作成した場合にあっては、当該電磁的記録)又は電磁的記録(当該電磁的記録に代えて書面を作成した場合にあっては、当該書面)を保存しなければならない。ただし、その作成の日から十年間を経過した後において、受益者に対し、当該書類若しくはその写しを交付し、又は当該電磁的記録に記録された事項を法務省令で定める方法により提供したときは、この限りでない。

受託者は、一定の書類(※4)を作成して、毎年1回受益者に報告しなければいけません。

※4 一定の書類とは?

信託帳簿(家族信託した金銭の入出金などを記録する帳簿)、財産状況開示資料(家族信託した財産の状況を明らかにする書類)

・計算書および合計表の提出義務

所得税法227条

信託(第十三条第一項ただし書(信託財産に属する資産及び負債並びに信託財産に帰せられる収益及び費用の帰属)に規定する集団投資信託、退職年金等信託又は法人課税信託を除く。)の受託者は、財務省令で定めるところにより、その信託の計算書を、信託会社(金融機関の信託業務の兼営等に関する法律により同法第一条第一項(兼営の認可)に規定する信託業務を営む同項に規定する金融機関を含む。以下この条において同じ。)については毎事業年度終了後一月以内に、信託会社以外の受託者については毎年一月三十一日までに、税務署長に提出しなければならない。

収益が発生する財産(例:アパートや駐車場など)が信託財産の場合、受託者は毎年1月31日までに「信託の計算書」と「信託の計算書合計表」を税務署に提出しなければいけません(ただし、信託財産の収益が年間3万円以下の場合、提出は不要となる場合があります。詳しくは税務署にご確認ください)。

受託者(子)の注意点

- 受託者は個人でも法人でも可。ただし、未成年者は不可。

- 弁護士や司法書士などの士業は受託者になれない。(受託者をお願いする家族がいない場合、任意後見制度の利用を検討しましょう。)

- 無限責任(第三者に対する責任)

家族信託によって、第三者に対して損害が発生した場合、信託財産だけでなく受託者の固有財産も責任財産となります。つまり、信託財産で支払いきれない場合は、受託者自身の財産で支払わなければいけません。

家族信託開始の流れ

家族信託開始までの流れを、「認知症対策として、親名義の自宅と預金を家族信託する」場合を例にみていきましょう。

- 専門家に相談する

弁護士や司法書士などの法律の専門家に相談しましょう。できれば、家族全員で相談に行きましょう。 - 家族会議を行う

家族間の争いを避けるためにも、家族全員で情報を共有し、全員の合意があった上で、家族信託を進めていきましょう。もちろん、法律上家族会議は必須ではありませんが、①で相談した専門家に会議に立ち会ってもらうなど、後のトラブルを防ぐためにも、ぜひ家族会議を行いましょう。 - 専門家に依頼する

委託者(親)と受託者(子)が、専門家と業務委託契約を締結します。 - 信託契約書の案文を作成する

この作成は、③で依頼した専門家が行います。どのような内容になるかは、案件によって異なりますが、以下のように、必ず決めておかなければいけない重要事項があります。

・信託の目的

・信託財産

・委託者、受託者、受益者

・受託者の権限

・受益権の内容

・信託の終了事由

・残余財産の帰属先 - 公証役場に信託契約書の案文を提出する

法律上必須ではありませんが、公正証書で信託契約書を作成することが一般的です。 - 金融機関に信託契約書の案文を提出する

信託口口座を開設する金融機関に、信託契約書の案文を提出します。これは、専門家が行います。 - 公証役場で信託契約を締結する

公証人の確認と金融機関の審査が完了したら、公証役場で信託契約を締結します。 - 登記を申請する(信託財産に不動産がある場合)

委託者(親)から受託者(子)に名義変更の登記(所有権移転登記、信託登記)を行いましょう。登記に関しては、司法書士が行います。上記で依頼した専門家が司法書士ではい場合は、その専門家が提携している司法書士を紹介してもらいましょう。 - ⑥の金融機関で信託口口座を開設する

信託契約の正本(または謄本)が必要となります。 - 信託口口座に信託金銭を送金する

信託契約を締結したからといって、自動的に口座から口座へ移動するわけではありません。信託契約後、速やかに送金の手続を行いましょう。

家族信託の費用は?

家族信託にかかる費用を確認していきましょう。

①初めにかかる費用:約20~100万円(信託契約の内容や財産の評価額によって異なる)

家族信託の設計や契約書の作成を依頼する費用

2)司法書士への費用 約8~10万円

不動産を信託した場合、信託登記の申請のために必要となる費用

3)公正証書の作成費用 約3~10万円

4)登録免許税 固定資産税評価額×0.3~0.4%

不動産を信託した場合に必要となる費用

5)印紙税 200円(契約書1件につき)

印紙税法により、信託契約書には200円の収入印紙を貼らなければいけません。なお、信託財産の金額によって収入印紙の金額が変わることはありません。

6)信託口口座の開設費用 約3~10万円(1口座につき)

7)資料収集費用・郵送費 約5000~1万円

戸籍謄本や印鑑証明書などの取得費用など。

②続けるときにかかる費用

基本的に、家族信託が開始された後は、費用はかかりませんが、以下の場合には継続的に費用がかかります。

2)信託契約を変更するとき

変更内容によって公証人費用や登記費用などがかかります。

3)専門家を信託監督人や受益者代理人としたとき

③終わるときにかかる費用

受益者(親)が死亡した(相続人が帰属権利者となっている)場合には、以下のような場合に費用がかかります。

登録免許税や司法書士への報酬費用がかかります。

2)金銭を帰属権利者に引き継ぐとき

信託口口座を解約して、帰属権利者の口座に送金する際に費用がかかります。

家族信託のメリットとデメリット

【メリット】

・財産凍結を回避できる

・家族だけで財産管理ができる

・柔軟に財産管理ができる

・親の詐欺対策ができる

【デメリット】

・初期費用がかかる

・判断能力がある(元気な)うちにしかできない

・家族信託が開始されたら、信託財産の管理権限は受託者(子)に移る

・依頼できる家族がいないとできない

・受託者への監督機能が弱い

さいごに

家族信託は、将来の財産管理や相続に備えて柔軟な対応が可能な制度です。特に高齢者が判断能力を失う前に財産を適切に管理する手段として、多くの家族にとって有益です。しかし、法的な制約や信託契約の内容について十分に理解し、適切に運用することが求められます。信託の設計や実施にあたっては、専門家のアドバイスを受けることが重要です。

認知症対策記事一覧